越挫越勇 中芯国际晋升全球第二大纯晶圆代工厂

5月11日消息,日前,中芯国际(股票代码 HK:00981,SH:688981)发布2024年第一季度财报。统计期内,中芯国际营收达17.5亿美元,同比上升19.7%,环比上升4.3%。

据悉,中芯国际第一季度营收表现超过联电(17.4亿美元)、格芯(15.5亿美元),除去三星、英特尔等IDM企业,在晶圆代工企业中仅次于台积电(188.5亿美元)。

中芯国际可谓是越挫越勇,在面对制裁的背景下,仍然快速成长。今年第一季度,中芯国际收到了一些急单,营收同比增长19.7%,并且预计第二季度产品出货量会继续上升。

联电、格芯的表现相比而言逊色多了。联电今年第一季度营收同比仅增长0.8%,产能利用率微幅下降至65%;格芯今年第一季度营收则同比下降16%。

2024 年第一季,中芯国际出货 179 万片 8 吋当量晶圆,环比增长 7%;产能利用率为 80.8%,环比提升四个百分点。

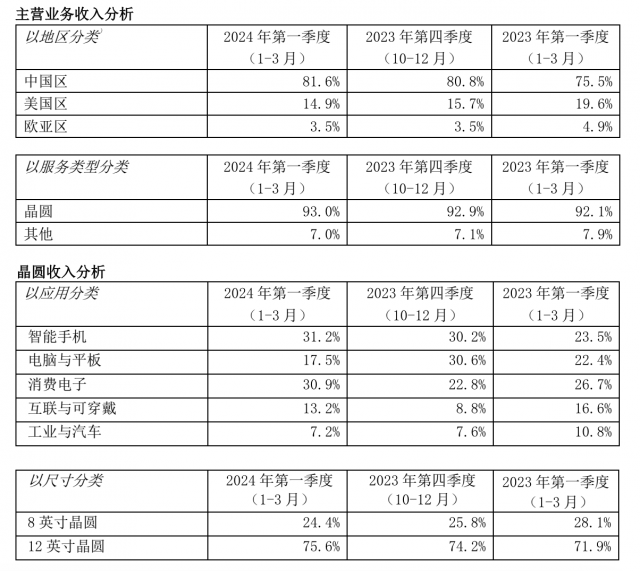

按照应用分类计算,智能手机业务的收入占比为 31.2%,计算机与平板占 17.5%,消费电子占 30.9%,互联与可穿戴占 13.2%,工业与汽车占 7.2%。

从地区来看,来自中国区的营收占比为 81.6%,美国区的占比为 14.9%,欧亚区占比为 3.5%。

中芯国际联合执行官赵海军在电话会议中表示,“中芯国际在一季度收到了一些急单,但由于部分产线接近满载,无法完全满足所有订单,所以公司已将电脑与平板类产品交付时间往后推迟。”

赵海军在业绩说明会议上表示:“一季度集成电路行业整体处于恢复阶段,客户库存逐渐好转,部分国内客户争取到了更多的市场份额,需要提前拉货落袋为安,有的国外客户也将库存提高到理想水位。”但因产品组合变动、折旧增加及投资收益减少,中芯国际在2024年一季度实现归属于上市公司股东的净利润约5.09亿元,归属于上市公司股东的扣非净利润约6.22亿元,同比均下滑。

展望第二季度,中芯国际表示,公司部分客户的提前拉货需求还在持续,公司给出的收入指引是环比增长5%至7%,同时,伴随产能规模扩大,折旧逐季上升,毛利率介于9%至11%。

据赵海军介绍,预计第二季度公司产品出货量会继续上升,平均销售单价则因为产品组合变动而有所下降,总体上还是持续量升价跌的态势。同时,公司将通过降本增效来抵消降价带来的影响,但伴随着产能规模的扩大,折旧逐渐上升,毛利率预计环比下降。